こんにちは賢人(けんと)です。

投資や資産運用の相談を受ける中で、変額保険の話になることがあるので、今回は変額保険についてお話していこうと思います。

色んな会社が変額保険を取り扱っていますが、多くの人にとって身近にあるであろうほけんの窓口さんが取り扱っている変額保険について紹介しながら説明していきます。

変額保険とは?

変額保険とは、「貯蓄性のある保険」というフレーズで紹介されることの多い商品です。

この保険では、払い込んだ保険料の一部が運用にまわされ、その運用実績に基づいて保険金や年金額、解約返戻金が変動(増減)します。

つまり、この保険では、運用実績によって払い込んだ保険料の額以上の大きな保障や解約返戻金を期待できるという特徴があります。

そのため、保険機能と貯蓄機能が両立できるという触れ込みで、老後資金の足しや学資保険代わりといって保険の営業マンやFP(ファイナンシャルプランナー)に勧められるケースが多いようです。

もちろん運用実績が悪ければ、解約返戻金などが払い込んだ保険料以下の額となってしまう可能性も十分にあります。

変額保険には主に3種類が存在します。

- 変額終身保険(終身保険の変額タイプ)

終身保険タイプの変額保険

死亡保障が払込後一生涯続きます。

保険金や解約返戻金の額は運用実績により変動する。 - 変額有期保険(養老保険の変額タイプ)

養老保険タイプの変額保険

保険期間が一定で、保険期間中に死亡した場合は死亡保険金

満期まで生存していた場合は満期保険金

各保険金や解約返戻金の額は運用実績により変動する。 - 変額個人年金保険(個人年金保険の変額タイプ)

個人年金保険タイプの変額保険

保険料を積み立てていき、保険期間中に死亡した場合は死亡保険金

満期まで生存していた場合は年金給付

受け取れる年金の額は運用実績により変動する。

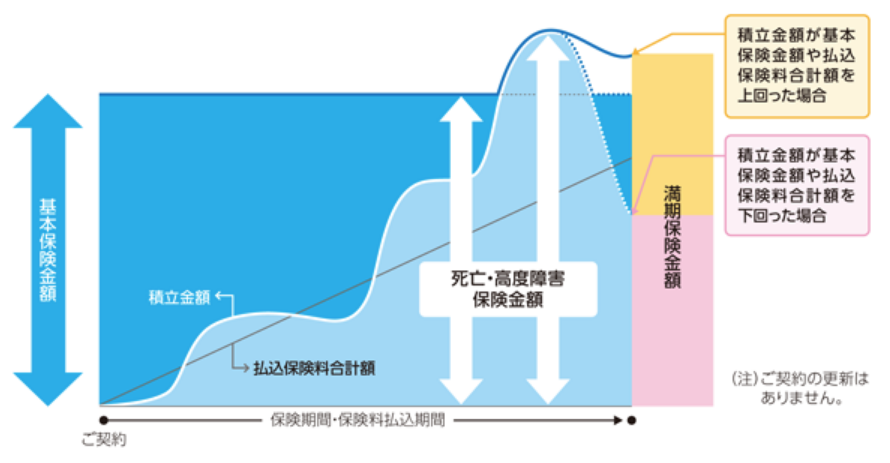

(ソニー生命 「変額 虎の巻」より)

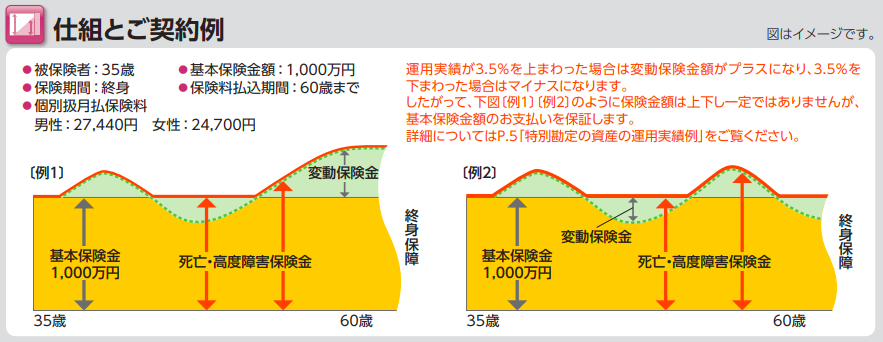

例えば、ソニー生命のバリアブルライフの変額年金(終身型)で、基本保険金額1,000万円のの場合で見てみましょう。

この場合、死亡や高度障害者になってしまった場合に支払われる保険金額は最低1,000万円が保証されています。

そして、払い込んだ保険料の一部が運用にまわされ、

運用実績がよければ、その分が基本保険料に上乗せされ

悪かった場合は、基本保険料が保証されます。

常に右肩上がりで最終的に基本保険料を上回っているなら問題ありませんが、

実際はそんなことはなく、どんな優秀な運用先でも一時的に実績が悪いことは多々あります。

払込が終わる60歳以降も運用は継続されるため、

たまたま死ぬ数年前に金融ショックが起こり、

それまでプラスだったものが一気に下落などをすると

結局基本保険金額となってしまい

普通の定期保険の払込に対して割高になってしまうこともあり得ます。

そういう意味で言うと、言い方が悪いかもしれませんが、

「死ぬタイミング」

がかなり大きな影響を持ってきます。

よく耳にする有名な変額保険について見ていきましょう。

ソニー生命の「バリアブルライフ」

おそらく変額保険について、もっとも耳にしたことのある商品が

ソニー生命の「バリアブルライフ」ではないでしょうか。

バリアブルライフには、

- 変額保険(終身型)

- 変額保険(有期型)

の2種類があります。

そしてそれぞれに

- オプションA(積立機能重視)

ーー予定利率である3.5%を超えた場合、解約返戻金額の推移がオプションBよりも高くなる - オプションB(貯蓄機能重視)

ーー予定利率である3.5%を超えた場合、保険金額の推移がオプションAよりも高くなる

の2タイプがあり、加入時に選択することが可能です。

早い話が、

加入者が死ななかった場合のお金を見込むか

加入者が死んだ場合のお金を見込むか

みたいな感覚ですね。

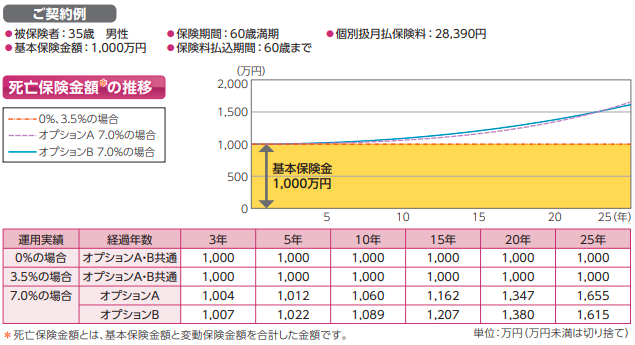

終身型の例

(ソニー生命 「パンフレット」より)

先程も紹介しましたが、これはいわゆる終身保険タイプの変額保険です。

死亡保障は払込後一生涯続きます。

保険金や解約返戻金の額は運用実績により変動しますが、基本保険金の最低額は保証されています。

上の例の男性の場合、

27,440円x12ヶ月x25年=払込保険料の総額は8,232,000円

つまり、60歳で払込を終え、運用成績が振るわず最低保証額のタイミングで死亡し、保険金が支払われる場合は払込分に対して1768,000円増えた金額が受け取れるということになります。

まぁ世界株式を選択しておけば長期でみれば基本的にマイナスはないと思います。

(死ぬタイミングがリーマンショックのような世界的な金融危機のタイミングだと怪しいですが)

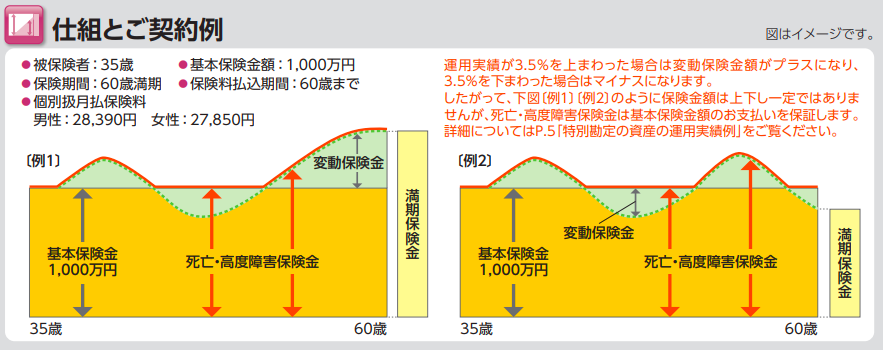

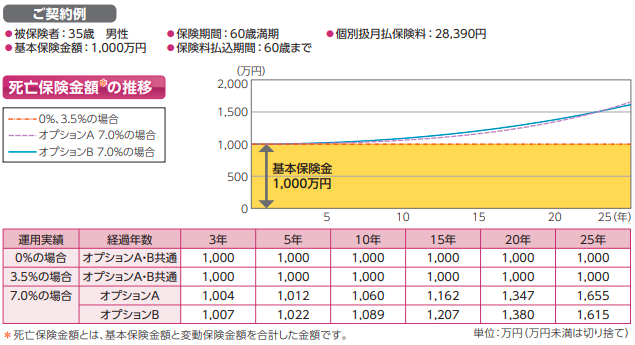

有期型の例

(ソニー生命 「パンフレット」より)

いわゆる養老保険タイプの変額保険です。

死亡保証の保険期間は有期(期限付き)で、

保険期間中に死亡した場合は死亡保険金

満期まで生存していた場合は満期保険金

が支払われます。

それぞれの保険金や解約返戻金の額は運用実績により変動します。

上の例の男性の場合、

28,390円x12ヶ月x25年=払込保険料の総額は8,517,000円

つまり、60歳で満期を迎え、満期保険金が支払われるタイミングで実績がよくなく最低保証額だった場合は払込分に対して1483,000円増えた金額が受け取れるということになります。

有期の場合は、死ぬタイミングだけでなく満期のタイミングも非常に重要ですね。^^;

まぁ世界株式を選択しておけば長期でみれば基本的にマイナスはないと思いますが。

(そのタイミングがリーマンショックのような世界的な金融危機のタイミングだと怪しいですが)

だからもしこのバリアブルライフの有期型を検討する場合は、少し長めに契約期間をとるという手段もありです。

例えば60歳満期で解約を想定する場合、契約年数を65歳や70歳にしておくわけです。すると仮に60歳の時に金融ショックなどで一時的にマイナスになっていても、5年もすれば世界経済は持ち直しますから、60歳で強制満期にならず、持ち直した時点で解約すれば良いわけです。

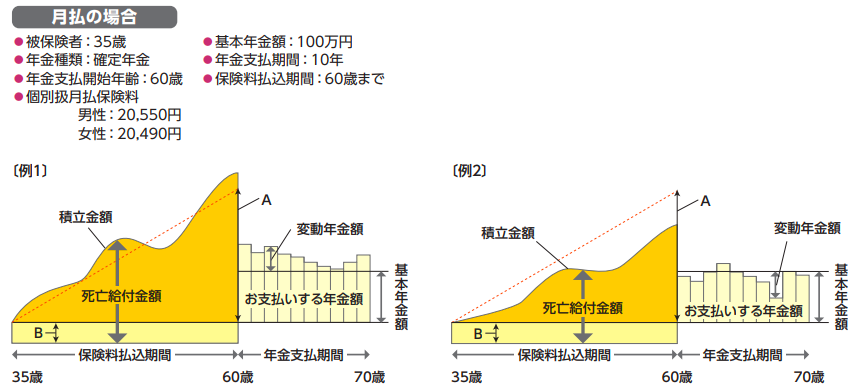

変額個人年金

バリアブルライフではありませんが、変額保険としてソニー生命には「変額個人年金」という商品もあります。

(ソニー生命 「パンフレット」より)

いわゆる個人年金保険タイプの変額保険です。

積み立て型と一括型が存在しますが、一般的な保険と比較するために積み立て型を紹介します。

この商品では、保険料を積み立てていき、保険期間中に死亡した場合は運用されて変動した積立額に死亡保障(積立予定総額の5%)が加算された金額が支払われます。

満期まで生存していた場合は年金給付という形で、運用されて変動した金額を受給することになります。

こちらは死亡保障が5%と少額しかついていないため保険…というよりは年金です。そのため支払う保険料のうち積立に回される割合が大きく、「貯蓄」という切り口で考えるならば他の変額保険に比べて最も効率的でしょう。

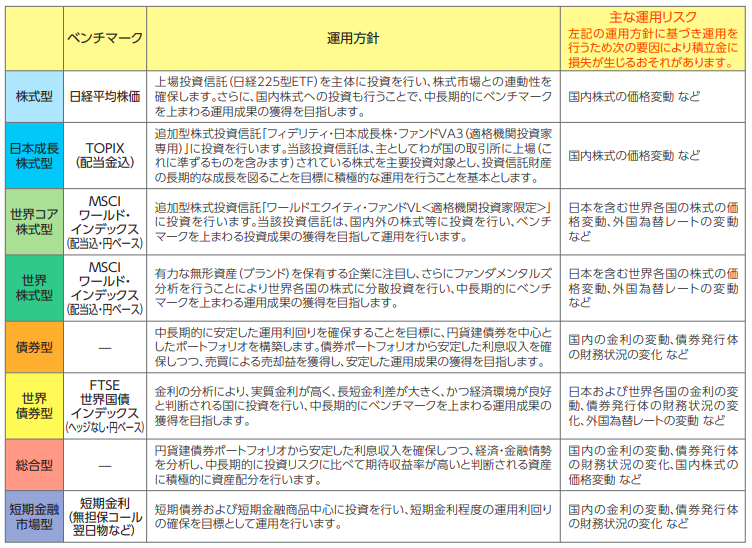

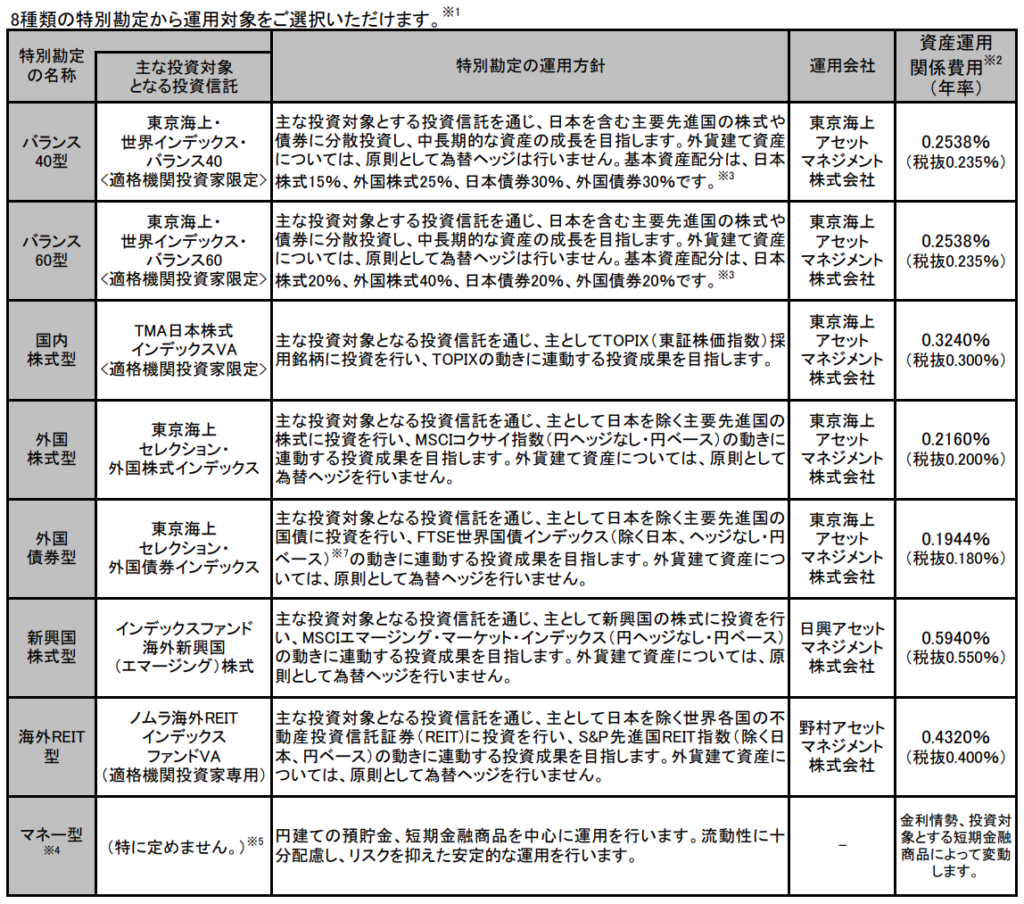

運用先

ソニー生命の変動型商品の運用先は

(ソニー生命 「パンフレット」より)

主に8つのタイプがあります。

この中から選んでいくことになりますが、基本的には世界株式型を選ぶのが無難だと賢人は考えています。

日本に住んでいるから日本を選びたい心情もわかりますが、日本の現状を考えるとちょっと……ね……。

一方で長期的に見ると世界経済は成長をし続けていますから世界経済を選択するのが無難でしょうね。

ちなみにここに書いてあるベンチマークーー

例えば世界株式型のMSCI ワールドインデックスで運用されるわけではなく

この世界株式型として設定されたファンドが目標基準や対抗指標としているもののことを指します。

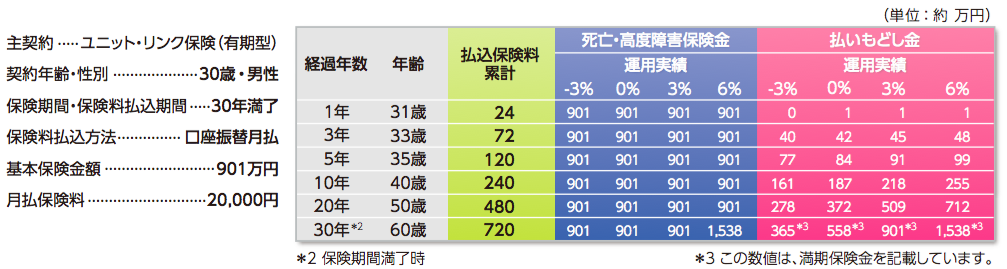

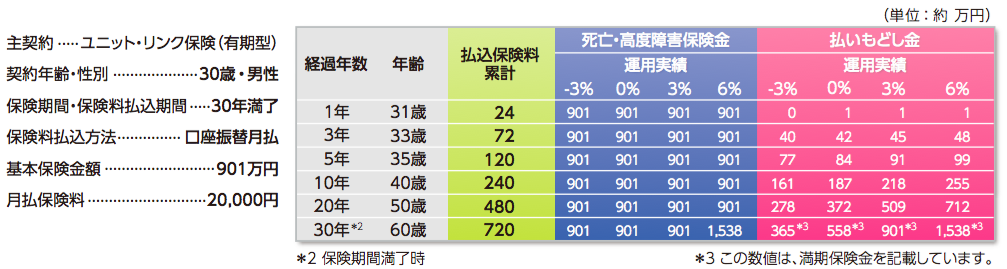

アクサ生命の「ユニット・リンク」

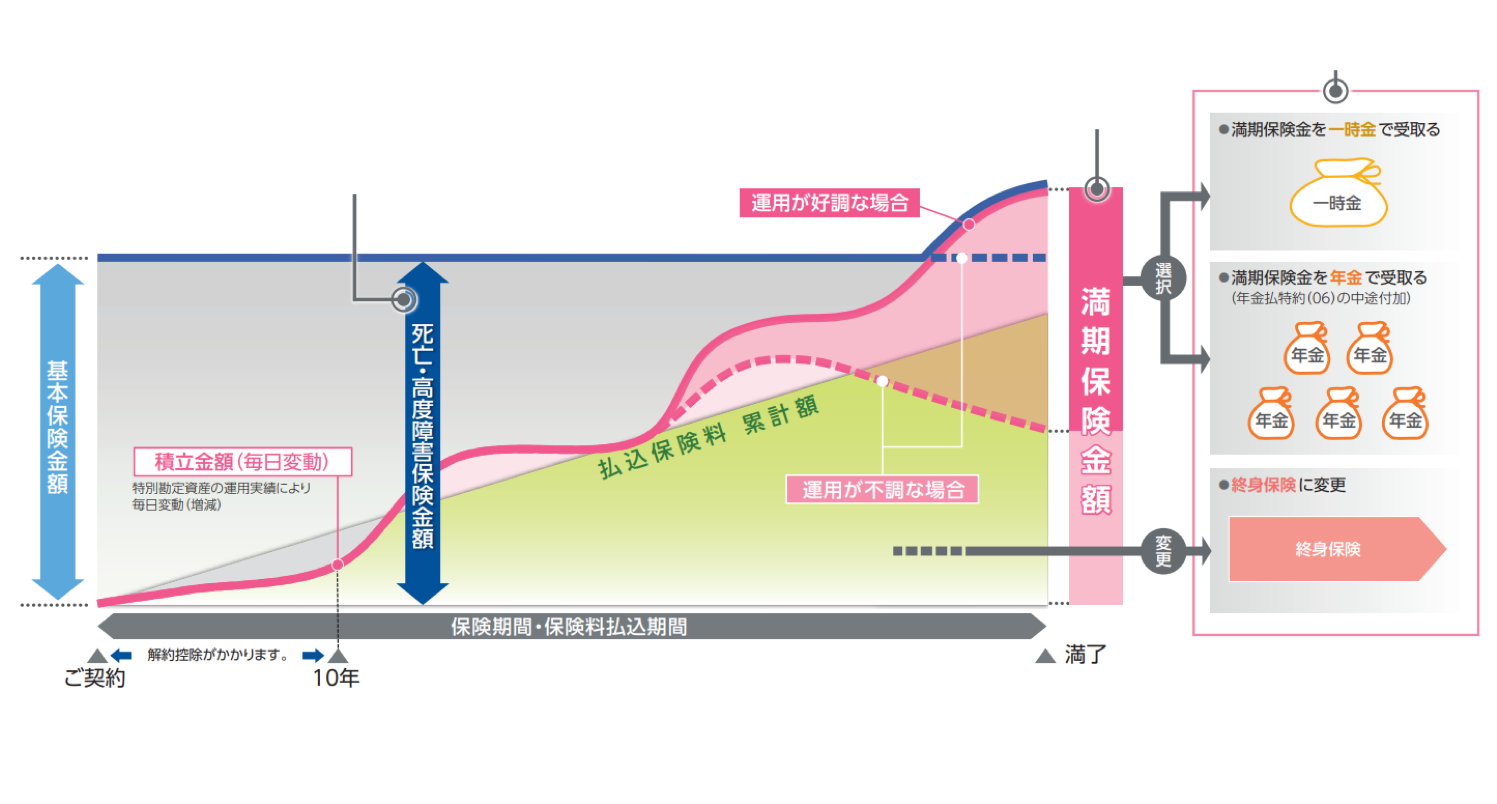

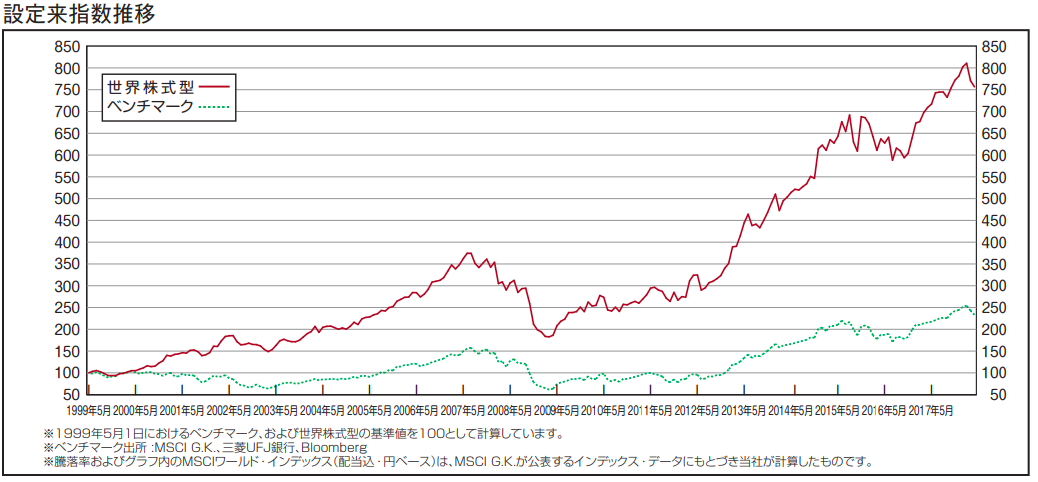

アクサ生命の「ユニット・リンク」は基本的に有期型の変額商品です。

しかし、満期後もしくは契約期間中に後から終身保険への切り替えが可能です。

(アクサ生命 「パンフレット」より)

払込保険料の累計額がグラフに入っているので、ソニー生命のものよりイメージしやすいかもしれません。

死亡保証の保険期間は有期(期限付き)で、

保険期間中に死亡した場合は死亡保険金

満期まで生存していた場合は満期保険金

が支払われます。

バリアブルライフに似ているようでちょっと違います。

バリアブルライフは契約時に有期型か終身型かを選ばなければいけませんが

ユニットリンクは途中や満期を迎えた時後から終身保険への切り替えが可能です。

この場合ユニットリンクとして運用が継続されるわけではなく、その際の満期保険金や累計積立金額を一時払いのアクサの別の終身保険に切り替えるということになります。

一見すると満期保険金を受け取って他の生命保険に加入するだけであまり意味が無いように感じられますが、

実はこれはアクサの中での話となるので健康告知が必要無いそうです。これはでかい。

また、運用が良く基本保険金を上回っている間にとっとと終身に切り替えてしまえば、変動リスクを無くして払い込んだ保険金よりも価値の高い保障を得ることができます。

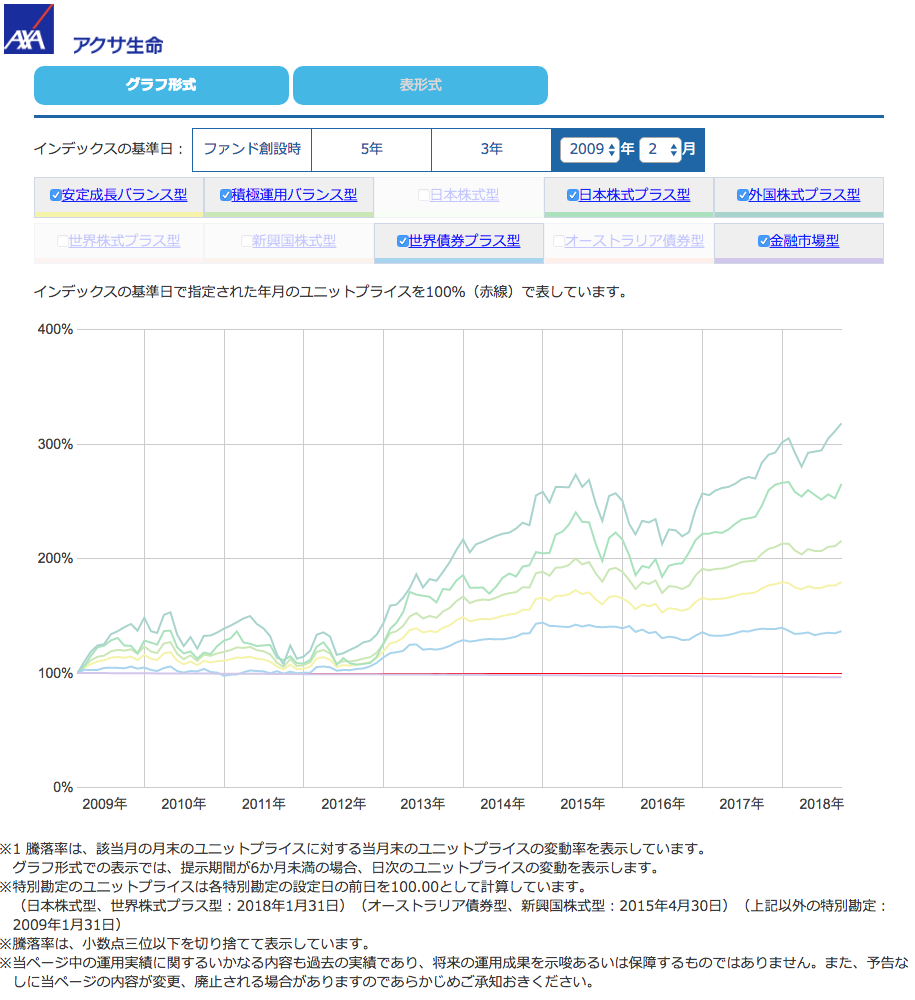

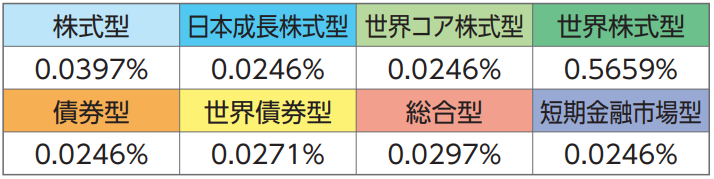

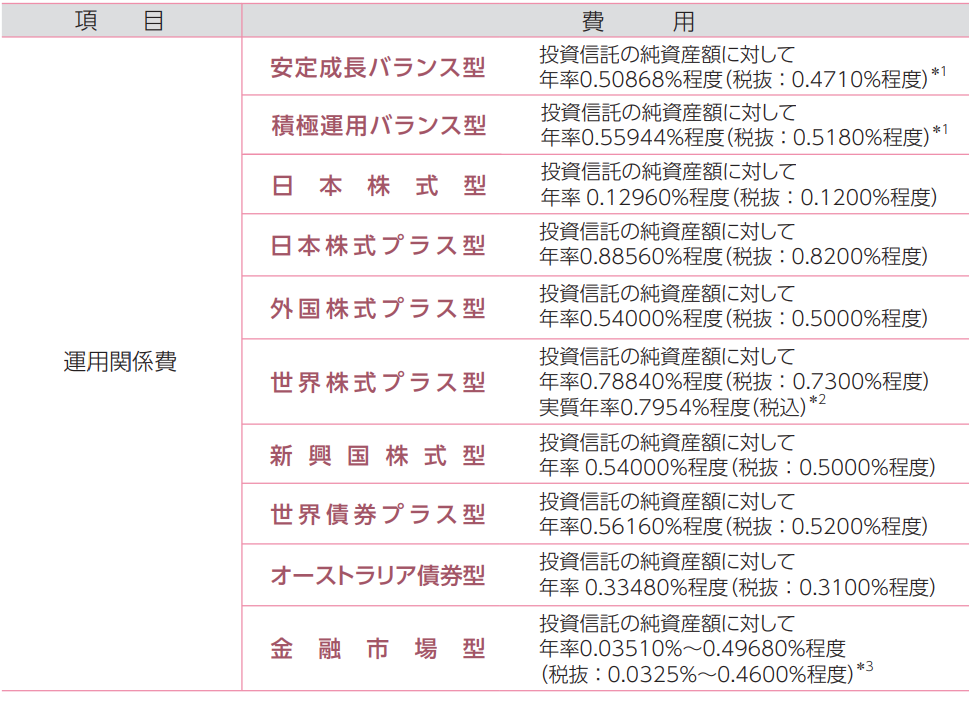

運用先

アクサ生命の運用先は

(アクサ生命 「パンフレット」より)

10個のタイプから選ぶことができます。

詳細について気になる方はパンフレットを参照いただければと思いますが、

安定成長バランス型と積極運用バランス型は、日本株式・外国株式・日本債券・外国債券にそれぞれ分散して投資するもので、それ以外は1つの投資信託となっています。

これアクサが独自でつくってる投資信託で過去の運用成績とかが任意で見れないんですよね。個人的にはこれはユニットリンクの弱点の1つでもあると思います。

例えば、今年2018年はリーマンショックから10年が経過しましたが、

それゆえに「直近10年の成績」という形で平均利回りを出されると

リーマンショックのマイナスが反映されず

下がりきったところから復帰して今に至るまでの数値が出されるので

高めに数字が出るんですよね。

例えば、アクサのHPで運用成績が見れるんですが

最長でも2009年2月からのデータしかありません。

そう、リーマンショック時の下落が反映されてないんです。

これには気をつけないといけません。

だから、満足にデータを比較することができず、選択は正直微妙で判断しにくいんですが…

結局は賢人的には、日本ではなく世界に投資すべきだと思うので、世界株式プラスと新興国株式をとりあえず持ってみるかなぁってとこですかね。

おまけ

ちなみに変額保険として「バリアブルライフ」や「ユニット・リンク」のことは聞いたことがあったりFPに勧められたことがあっても

ソニー生命の「変額個人年金」については情報提供すら行われなかったという人が多いのではないでしょうか。

このからくりは、結局は売り手側の目論見によるものです。

というのも、「変額個人年金」よりも「バリアブルライフ」のほうがFPや営業マンに入る手数料が高いためだそうです。

東京海上日動あんしん生命の「マーケットリンク」

東京海上日動あんしん生命の「マーケットリンク」は基本的に有期型の変額商品です。

しかし、満期後もしくは契約期間中に後から終身保険への切り替えが可能です。

ソニー生命やアクサ生命の商品にくらべて、つい最近できた(2017年8月頃)新しい保険なので、名前を聞いたことがない人も多いかもしれません。

(東京海上日動あんしん生命 公式HPより)

グラフとしては非常にアクサ生命のユニットリンクに似ていますね。

基本的に構造としてはユニットリンクと同様だと考えてよいでしょう。

死亡保証の保険期間は有期(期限付き)で、

保険期間中に死亡した場合は死亡保険金

満期まで生存していた場合は満期保険金

が支払われます。

こちらもユニットリンクと同様に、途中や満期を迎えた時後から終身保険への切り替えが可能です。

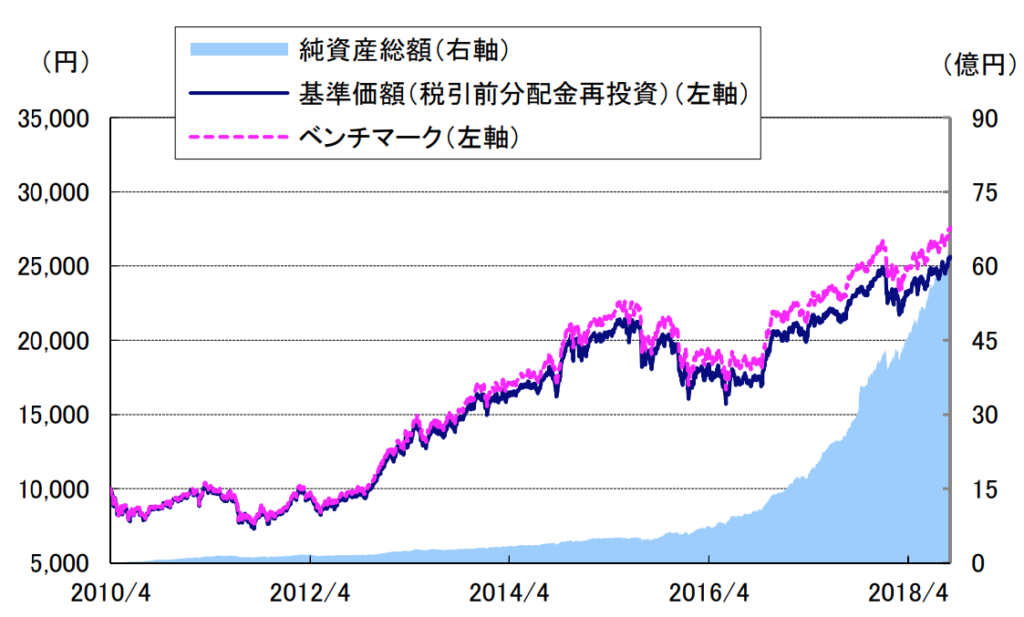

運用先

東京海上日動あんしん生命の運用先は

(東京海上日動あんしん生命「特別勘定レポート」より)

合計で8個のタイプから選ぶことができます。

基本的にはこちらもバリアブルライフやユニットリンクと同様に外国株式型を中心に新興国株式型をいくらかの割合を持っておくというのが良いと思います。

ちなみにこのマーケットリンクで選択できるファンドもリーマンショック以後にできたものなので、リーマンショックの時のデータがありません。そこには注意しておかなければなりませんね。

(東京海上日動あんしん生命「特別勘定レポート」より)

これはマーケットリンクの外国株式型のデータですが、スタートが2010年になっているのでリーマンショックの下落が載っていなくてきれいに右肩上がりに見えますね。

保険と資産運用は分けて考える

これは学資保険の記事でも書きましたが、

賢人的には、日本人は保険へ気軽に加入しすぎてしまう傾向があるように感じます。

なんとなく保険は安心できるものと感じている方が多く、

そんな保険に「貯蓄機能があるなら」と安易に営業マンやFPの勧めのもと加入してしまう人が多いのです。

実際、これらの保険の加入理由のほとんどが「老後の資産形成」や「相続税対策」だというのです。

しかし、よくよく考えてみてください。

これ「保険」ですよ?

基本的にあくまで「保険」で

そのうちの一部が「運用」されるものです。

つまり、死亡保障分の保険コストが保険料から差引かれ、

その残りが運用にまわっているのです。

毎月保険料2万円とか支払うわけですが、おそらく感覚的には

「2万円を資産運用している」

という感覚でしょう。しかし、支払った保険料がそのまま運用に回るわけではないのです。

だからこうした考えで契約してはいけないのです。

例えば、こうした経額保険に加入するにあたって

今後日本では円安と物価高でお金の価値が下がっていってインフレになるから、

定額がもらえるだけの生命保険では対応できない。

だから、変動保険でインフレに少しでも対応したい。

という理由であれば、問題ありません。

そう、あくまで保険として加入するのなら問題ありませんし、

そういう意味では良い商品であることも確かです。

一方で

「お金を増やしたい(資産運用・投資)」という考えで加入するのはおすすめしません。

資産運用や投資によってお金を増やしたいのなら、余計なコストはなるべくかけずに可能なかぎり自分が支払った金額が運用に回されるべきです。

シミュレーション比較

ちょうどいいので

- バリアブルライフのパンフレットに載っているシミュレーション

- ユニットリンクのパンフレットに載っているシミュレーション

- マーケットリンクのパンフレットに載っているシミュレーション

- インベスターズトラスト(ITA)のEvolutionのシミュレーション

を元にこれらがどういった状況で有利になるのかを比較してみましょう。

バリアブルライフ(有期)のシミュレーション

(ソニー生命 「パンフレット」より)

35歳男性が月28,390円を支払い、積立機能重視のオプションAを選択していて

7.5%※で運用された場合

25年間の総支払額は8,517,000円となり

25年後の満期時に1,655万円の払い戻しを得ることができます。

支払った保険金に対するリターン、返戻率にすると約194%です。

※補足事項

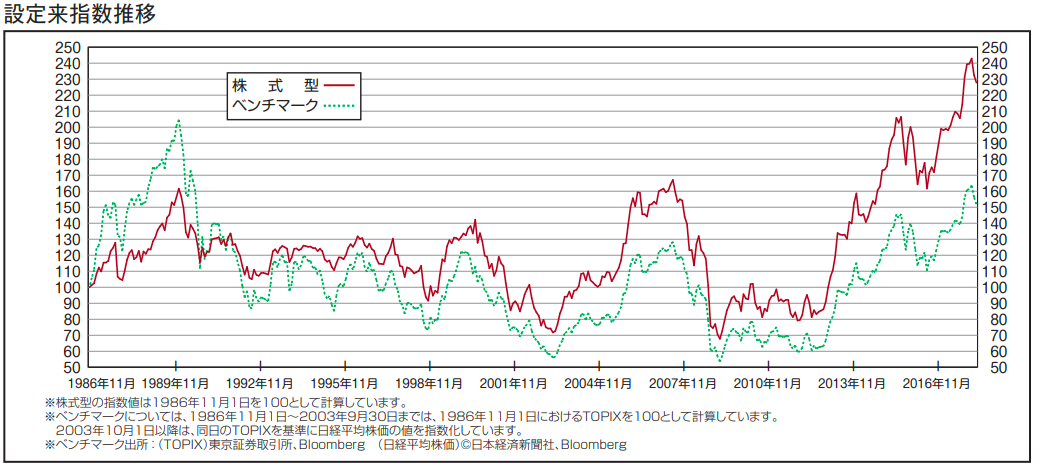

ソニー生命のこのシミュレーションは、運用先を「株式型」と想定してシミュレーションされています。

「株式型」を選択した場合にかかる特別勘定運営費用は0.0397%です。

しかし、日本の経済状態などを鑑みると今後25年間を日本の株式の株式で運用するのはあまりにリスクが高いため、「世界株式型」で運用すべきです。

「株式型」

「世界株式型」

これまでの実績を比べてもそれは明らかですね。

「世界株式型」を選択した場合にかかる特別勘定運営費用は0.5659%です。

つまり世界株式型での運用を想定する場合は、単純な計算ですが0.5659%-0.0397%=0.5262%

シミュレーションは約0.5%の手数料が抜けていることになるので

7%の運用のデータを7.5%の運用のデータとして見ればシミュレーション通りの結果となるでしょう。

ユニット・リンク(有期)のシミュレーション

(アクサ生命 「パンフレット」より)

30歳男性が月20,000円を支払い、

6%で運用された場合、

30年間の総支払額は7,200,000円となり

30年後の満期時に1,538万円の払い戻しを得ることができます。

支払った保険金に対するリターン、返戻率にすると約213%です。

※補足事項

アクサ生命は特別勘定関係費用に大きな差があまりありません。

ただし、日本株式プラスの場合が極端に安いので、もしこれでシミュレーションが出されていた場合は世界株式などを選択した場合に0.5%前後のズレが生じてしまうので、ここは現在確認中です。

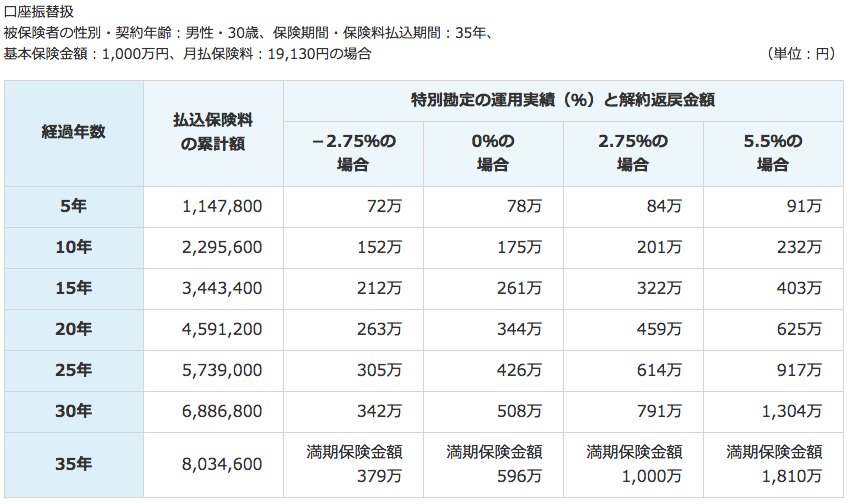

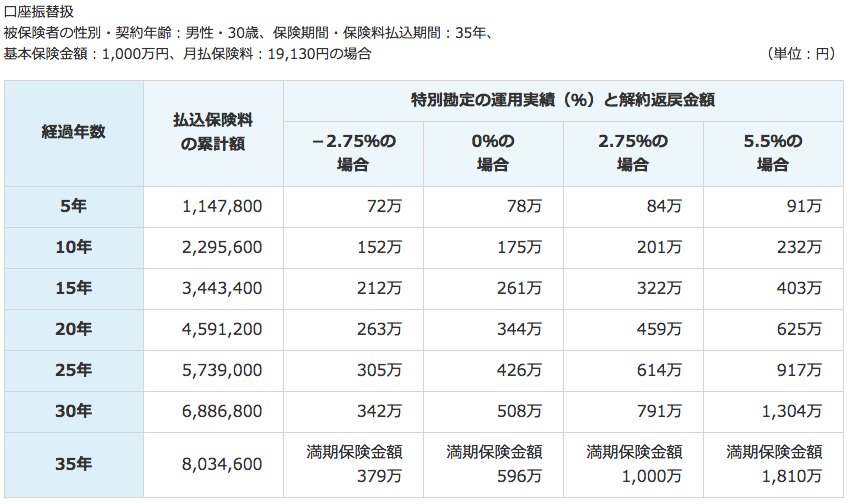

マーケットリンク(有期)のシミュレーション

(東京海上日動あんしん生命 公式HPより)

30歳男性が月19,130円を支払い、

5.5%で運用された場合、

35年間の総支払額は8,034,600円となり

35年後の満期時に1,810万円の払い戻しを得ることができます。

支払った保険金に対するリターン、返戻率にすると約225%です。

※補足事項

東京海上日動あんしん生命は、ソニー生命やアクサ生命のように特別勘定関係費用に大きな差があまりありません。

一番高いのは新興国株式型で次が海外REIT型になっています。シミュレーションがこの2つを元に作られているとは考えにくいので、ソニー生命の用に運用利率に何%か足して考えなければいけないということは無いでしょう。

海外積立(例:ITA)のシミュレーション

バリアブルライフとの比較用に

同額の28,390円(1ドル=110円として約258ドル)を

手数料の最も安いインベスターズトラスト(ITA)のevolution

という海外積立で7.5%で運用した場合

| 年 | 総拠出額 | 口座総額 |

| 1 | $3,096.00 | $3,140.98 |

| 5 | $15,480.00 | $17,043.89 |

| 10 | $30,960.00 | $40,417.00 |

| 15 | $46,440.00 | $71,155.40 |

| 20 | $61,920.00 | $112,608.76 |

| 25 | $77,400.00 | $167,758.96 |

となり、

167,758ドル(18,453,380円)となります。

35歳男性が月28,390円(約258ドル)を支払い

7.5%で運用された場合、

25年間の総支払額は77,400ドル(8,514,000円)となり

25年後の満期時に1,845万円の払い戻しを得ることができます。

支払った保険金に対するリターン、返戻率にすると約216%です。

バリアブルライフでは約194%(1,655万円)だったので、額にすると約190万円の差になります。

シミュレーションの単純比較

恐らく多くの方が

とお感じだと思います。

賢人もそう思います。

では、コレまでに紹介した各社のシミュレーションを見てみましょう。

(ソニー生命 「パンフレット」より)

(アクサ生命 「パンフレット」より)

(東京海上日動あんしん生命 公式HPより)

みなさんお気づきでしょうか?

そう

\3者とも試算している運用実績の%が違うのです/

これは、実際に各保険会社の人にシミュレーションを出してもらっても特定の運用実績の%でシミュレーションは出せず、上の%でしか試算できません。

これではこの3社を並列に比較するのは難しいです。

なので今回は一旦バリアブルライフを例に海外積立との比較を行うことにして、3社の比較に関しては各社のシミュレーションデータなどが手に入り次第追記をする形にしようと思います。

毎月の支払額が同じ

バリアブルライフのシミュレーションとITAのEvolutionのシミュレーション

を単純比較した場合

当然、ITAのEvolutionのほうが高い返戻率を得ることができます。

今回のシミュレーションでは月々の積立額が258ドルとそこまで高くありませんが、積立額が上がれば上がるほどボーナスが大きくなり、固定でかかる手数料の割合が低くなるため、この差はより大きくなります。

例えば、積立額を500ドルにすると返戻率は約224%になりますし、そもそも選択可能なファンド数がバリアブルライフよりも多いので運用成績自体がもっと高い成績を目指すことが可能です。

(ちゃんとファンドを選んでリバランスを定期的に行えば10〜12%は目指せます)

そのため「お金を増やす」という目的の場合は当然海外積立のほうが断然有利です。もちろん、つみたてNISAなどでもしっかりと投資先を選定すれば良い結果が得られます。

一方で、バリアブルライフの場合は、生命保険分の手数料が支払い額から引かれて運用されるため返戻率は支払額を増やしたところでそんなに変わりません。

しかし、1000万円の死亡保障という権利を持ちながらある程度の返戻率を実現できるバリアブルライフは生命保険という観点で見ていくと良い商品とも言えます。

これら2つの商品はよく同列で比較されることがありますが

そもそもの目的が全く異なる商品なので本来同じ机の上に並べてはいけないのです。

とはいえ、やはり気になる方も多いでしょうからちょっと無理やりですが比較をしてみましょう。

変額保険と同額で海外積立と定期保険に加入した場合

全くの同額で

- 変額保険に加入した場合

- 海外積立と定期保険に加入した場合

を比較しようにも、目的も異なるし正確に比較することは難しいですがとりあえずやってみましょう。

とりあえず今回はバリアブルライフを例に単純比較してみましょう。

まず死亡保障ですが、バリアブルライフに設定されている1000万円を基準にします。

ITAのEvolutionに加えて単純に1000万円の死亡保障の定期保険に25年加入すると、海外積立の時価総額が1000万円を超えた後が無駄になってしまいますからそのタイミングまでの加入という形で比較していきます。

まずはじめにバリアブルライフと同額の死亡保障(1000万円)を得るために

チューリッヒ生命の定期保険(25年・死亡保障1000万円)に加入します。

この保険の月払いが2,160円なので、

28,390円ー2,160円=26,230円を海外積立にまわします。

1ドル=110円として229.3ドル(約229ドル)を積み立てて行くことにします。

インベスターズトラスト(ITA)のevolutionで7.5%運用した場合

| 年 | 総拠出額 | 口座総額 |

| 1 | $2,748.00 | $2,778.17 |

| 5 | $13,740.00 | $15,073.17 |

| 10 | $27,480.00 | $35,745.55 |

| 15 | $41,220.00 | $62,930.47 |

| 20 | $54,960.00 | $99,592.67 |

| 25 | $68,700.00 | $148,367.63 |

となります。

ITAでは契約者が死亡した場合

指定した受益者に契約を引き継ぐか

死亡時の時価総額の101%を支払うか

の2つの選択肢がありますが、今回は死亡保険金の代わりなので101%を受け取る場合を想定します。

1%上乗せされれば、時価総額が1,000万円=90,909ドルになる時点で定期保険は解約することにします。

つまり時価総額が90,000ドルに到達する時点、シミュレーション上では19年前後で定期保険は不要になります。

すると25年の定額保険ではなく、20年の定額保険でいいじゃん!となるので…もう一回計算しなおしましょう(xox)

ライフネット生命の定期保険(20年・死亡保障1000万円)に加入します。

この保険の月払いが1,970円なので、

28,390円ー1,970円=26,420円を海外積立にまわします。

1ドル=110円として240.1ドル(約240ドル)を積み立てて行くことにします。

インベスターズトラスト(ITA)のevolutionで7.5%運用した場合

| 年 | 総拠出額 | 口座総額 |

| 1 | $2,880.00 | $2,915.79 |

| 5 | $14,400.00 | $15,820.68 |

| 10 | $28,800.00 | $37,517.48 |

| 15 | $43,200.00 | $66,050.27 |

| 20 | $57,600.00 | $104,529.81 |

| 25 | $72,000.00 | $155,722.96 |

となります。

つまり、海外積立の時価総額が1000万円に満たない20年間は定期保険に加入し

20年後に時価総額が1000万円を超えたあとは保険無しで積立一本で行うという条件で比較すると

死亡することなく満期を迎えた場合の最終的な手残りの比較ができます。

つまりこの場合、

35歳男性が月28,390円を支払い、海外積立と普通の生命保険に加入し

海外積立が7.5%で運用された場合、

25年後の満期時に約1,712万円の払い戻しを得ることができます。

バリアブルライフでは25年後の満期時に約1,655万円の払い戻しを得ることができるので

生命保険をかけつつお金を貯蓄し、結果死亡しなかった場合は

バリアブルライフより海外積立+定期保険のほうが有利であるということになります。

お気づきだと思いますが、実際はこの比較の場合、20年目以降の保険料の支払い分

1,970円x12ヶ月x5年分=118,200円

が運用に回ってないので海外積立+定期保険少し不利な状況になっているにも関わらず、上回っています。

結局増やすということを目的として考えるならちゃんと保険と資産運用は切り分けて考えるべきだということですね。

これをわかりやすくグラフにしてみると

こんな感じになります。

定期保険をかけている間、つまり1年目〜20年目の間に死亡した場合は積立+保険分になるので紫色のラインとなり、常にバリアブルライフの青色よりも高い金額を得ることができます。

基本的にはほぼ全ての期間において積立+保険で運用した場合のほうが優位ですが、唯一20年目の定期保険が切れたタイミングで死んだ場合のみ一時的にバリアブルライフの青色が優位になります。

しかしこれはEvolutionの死亡時の時価総額x101%を加味していないデータであるためで、バリアブルライフの青色が優位になるタイミングは25年間という長い期間の中でもほんの僅かなのが見て取れると思います。

結局

バリアブルライフが海外積立+保険を上回るタイミングはほぼないことがわかります。

なので、ちゃんと

保険は保険

資産運用は資産運用

と切り分けてあげることが重要で、これだけ利益が違うのです。

まとめ

もしこうした貯蓄性のある保険などを検討中のかたがいればぜひご連絡ください。

本当にその商品が最適なのかどうかを一緒にシミュレーションなどを使って比較していきましょう。

基本的に、

しっかりと資産に資本を投じて運用し、

保険はあくまで保険として原則としてかけ捨てる

というルールを守って行けばしっかりと資産を増やしていくことは可能でしょう。

勿論、貯蓄目的でこうした変額保険に加入するのが悪いというわけではありません。

ただし、安易に加入するのではなく

- 生命保険としての保障は本当に必要なのか

- その金額は適切なのか

- そもそもの目的は何なのか

などをしっかりと考えた上で加入の検討を行う必要があります。

他人から「これは良い商品だから・これは良い保険だから」と言われても

それがあなたにとって良い商品だとは限らないわけです。

こうした相談は、ファイナンシャルプランナーや営業マンにはできませんよね。

なぜなら彼らはこういった商品を販売することが目的な場合がほとんどですから、「なにかに加入する前提」で話をしてきます。

(勿論彼らだって仕事ですから仕方がありません)

資産運用を考えていく上では、不要なコストは避けるべきでしょうから無駄な保険はなるべく避けるべきです。

では、どうやって判断すべきなのか?

方法は主に2つあると思います。

- 勉強して自分で知識をつける

- 営業マンではない人に相談する

この1つ目に関しては、せめて賢人のブログにたどり着いた人だけでも頑張って欲しいところです。

今後の日本の経済状況などを考えていくと、労働だけで資産を形成するのは中々困難です。

ですから、

- 今後詐欺にあわないために

- 損をしないために

- 資産を増やすために

- 幸せな老後をおくるために

自分でしっかりと勉強して行くことがおすすめです。

- 自分で勉強する

- 教えてもらう

自分で勉強するのは正直中々難しいですが、賢人のおすすめの方法は

十年〜数十年も読まれているような名著とされるような本を読むことです。

最近流行っている投資手法や小手先のテクニックみたいなものではなく、はじめのうちは投資の本質にふれるような勉強をするべきです。

でないと、いつの間にか悪いものに引っかかってしまう恐れがあります。

そしてもう一つは「教えてもらう」です。

近くにちゃんとした個人投資家がいたら教えてもらってもいいですし、いわゆるスクール事業をしているところに通うのも有りです。

賢人が信頼している投資家が近々スクールを開校することになっていて、既に数百人以上の申込みが殺到しているスクールを紹介することもできますので、興味のある方は連絡ください。

そして2つ目の「営業マンでない人に相談する」は周りに個人投資家がいたら相談すると良いですし、賢人に相談してもらっても良いです。

保険は大きな買い物です。セカンドオピニオン的な目的でもいいので一人で判断するよりも他の人にも相談するようにしましょう。

他にも保険に対する考え方に関する記事があるので参考にどうぞ

ちなみに、こうした話を聞いた上で

それでもやっぱり海外の会社は……という感じで抵抗のある人は、国内の商品やサービスを活用すれば良いと思います。

誰かに言われて言われるがままに契約するのではなく、

自分でしっかりと判断できるだけの下地を作ることも大事です。

賢人オリジナルのメールマガジン

(登録はこちらからでもできます)

賢人オリジナル

誰でも楽々資産運用スターターキット

(対象:初心者~上級者まで)

というメルマガでは、

資産運用に対する基本的な考え方から

実際にとるべき行動

実際にとることのできる選択肢

を全7回のメールでお伝えしています。

この方法なら誰でも簡単に資産運用をスタートすることができますし、

こうした基本的な考えや情報を持っていれば、

他の投資案件などのモノサシにもなりますから

ぜひ一度読んでみてください。

投資や資産運用に関する情報は世の中に溢れています。

しかし、溢れているからこそ

何が良くて何が悪いのか

を判断するための知識が必要です。

その知識を手に入れるには時間がかかりますが、

このメルマガでは、賢人が吟味し判断したノウハウが詰め込んであります。

読んで損することは絶対ありません!

今回紹介した投資手法などについて興味のある方、海外積立のシミュレーションをして欲しい方などいらっしゃいましたら連絡ください。

投資や資産運用に関する相談

- 「老後資金の相談にのってほしい」

- 「いい投資先を紹介して欲しい」

- 「資産運用は何から始めればいいのか」

- 「対面で相談できる人を紹介して欲しい」

- 「今契約している商品の相談にのってほしい」

などなど、気軽にご相談ください!

メールで相談する場合

kento.kaigai.inv☆gmail.com

☆を@に変えてください

※メールだと埋もれてしまうことがありますので

できるだけLINEでいただいたほうが確実です!

LINEで相談する場合

こちらからLINE@に登録して連絡ください。

現在LINE@登録者数2000人を目指しています。

(みなさんのおかげで1000人突破しました!)

もしよろしければご協力ください!