こんにちは賢人(けんと)です。

最近、海外積立に関する相談が非常に増えてきています。

IFAの移管や新規契約、途中解約などなど。。。

そんな中でも

「配偶者や子どもに資産を残すために契約したい」

という人も一定数いらっしゃいます。

今回は、他人に資産を残すときに注意しなければならない贈与税についてお話していきます。

※税務相談は税理士に相談しなければなりません。今回の記事では、国税庁のホームページや各税理士事務所様のホームページなどに記載されている内容をもとに紹介していきます。

Contents

暦年贈与と積立投資

みなさん暦年贈与(暦年贈与)という言葉はご存知でしょうか?

基本的に個人が個人へ贈与を行った場合、贈与税がかかります。

この贈与税には主に2種類の課税方式があります。

- 暦年課税

- 相続時精算課税制度

この2つの制度のうち暦年課税という言葉をよく耳にすると思います。

あれです。

「1年間で110万円までなら非課税で贈与できる」

と言われている生前贈与です。

以下、国税庁のタックスアンサーです。

暦年課税の場合、贈与税はその年の1月1日から12月31日までの1年間に、贈与により取得した財産の価額の合計額から基礎控除額の110万円を控除した残りの額に対して課税されます。この場合の基礎控除額は、贈与をした人ごとではなく、贈与を受けた人ごとに1年間で110万円となります。

したがって、1年間に複数の人から贈与を受けた場合、その贈与を受けた財産の価額の合計額から控除できる基礎控除額は贈与者の人数に関わらず110万円となります。

(相法21の2、21の5、措法70の2の4)

死んじゃってから相続するんじゃなくて、生きているうちに贈与していく仕組みですね。

年間110万円ということは、1月あたり約9万円。

つまり、これ以下の金額で海外積立を契約すれば、贈与税がかかることなく配偶者や子ども名義で積み立てることができる……という考えです。

例えば、

というAさんがいたとします。

Aさんは暦年贈与で月9万円程度、毎年約110万円で海外積立を契約しました。

この範囲内であれば、暦年贈与の範囲内なので、課税対象になることなく息子に資産を移譲できると考えたのです。

そうして何年かするとたまたま古い知人で税理士をやっている人に合う機会があったAさんはこのことについて話してしまったのです。

すると

こんな状況になってしまうわけです。

なぜ税理士をやっている人間にこんなことを言われてしまったのでしょう?

確かにAさんは暦年贈与の範囲内で息子に贈与を行っているはずです。

特に問題はないとAさんは考えていますが、実はそこにはいくつか落とし穴があったのす。

1つずつ、税金に関して指摘される可能性のある事柄について解説していきます。

1.名義預金とみなされてしまう

名義預金とは

名義預金とは、その預金の名義人と実際に預金している人が別のもののことをいいます。

よくあるパターンは、子供や孫の名義で両親や祖父母が口座を開設し、そこに両親や祖父母が預金を行っているというケースです。

高校を卒業するときや大学を卒業するときに自分で開設したものではない自分名義の預金通帳を親から渡された、という話はよく聞くと思います。

確かに暦年贈与の範囲内で息子名義の海外積立にお金を積み立てていたAさんですが、税務署はこれを贈与と認めず「名義預金」と同様にみなす可能性があるのです。

国税庁のHPには、過去の判例として

「家族名義預金は贈与されたものであるから、相続財産には当たらないな どと主張したが、それらの主張が認められなかった事例」の棄却例が掲載されています。

ご覧になりたい方はこちらからどうぞ。

では、実際どのような理由で「贈与」とみなされない可能性があるのでしょうか?

主に2つの理由があります。

- 贈与について双方の同意がない場合

- 贈与が履行されていないと判断される場合

贈与について双方の同意がない場合

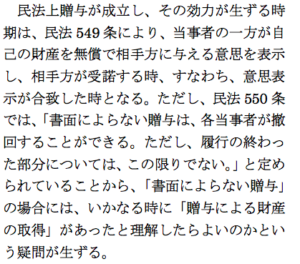

贈与は、一種の契約です。

なので、必ず双方の意志の合致が必要となります。

つまりいうと、その確認が取れない限りは贈与が認められない可能性があります。

上記の判例でも

つまり意思表示が合致していなければなりませんが、今回と同様に書類に残していない場合はこの意思表示の合致があったかどうかの証明が不可能です。

贈与が履行されていないと判断される場合

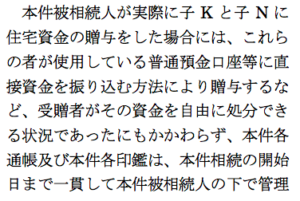

そもそも贈与を行うということは、贈与相手が贈与されたものを自由に利用したり管理することができるはずです。

しかし、あくまで息子名義で契約しただけで、管理をAさんが引き続きしていた場合、これは贈与が履行されていないと判断され、贈与として認められない可能性があります。

上記の判例でも

というように、実際の管理まで移譲しなかったために贈与が認められませんでした。

2.定期贈与としてみなされてしまう

定期贈与とは

定期贈与とは、毎年一定の金額を贈与することが予め決まっている贈与のことです。例えば、2,000万円を100万円ずつに分けて暦年課税の範囲内で毎年贈与すると計画し、毎年定期的に生前贈与をおこなった場合は定期贈与となります。

贈与を毎年行うことを連年贈与といいます。

これは問題ありません。

ただし、今回のAさんの場合、この連年贈与が定期贈与としてみなされてしまう可能性があるのです。

考えてみてください。

海外積立では契約時に契約年数と毎月の拠出額を予め決定して契約がスタートしますよね?

そう例えば、Aさんが息子名義で「20年契約、月5万円」の契約を交わし、積立額をAさんが贈与する場合

これは予め、5万円x12ヶ月x20年=合計1,200万円の贈与を定期的に行うという計画と捉えられても不思議ではありません。

ここに国税庁によるタックスアンサー(よくある質問)を紹介します。

Q1

親から毎年100万円ずつ10年間にわたって贈与を受ける場合には、各年の受贈額が110万円の基礎控除額以下ですので、贈与税がかからないことになりますか。

A1

定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合には、契約をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

なお、その贈与者からの贈与について相続時精算課税を選択している場合には、贈与税がかかるか否かにかかわらず申告が必要です。

(相法21の5、24、措法70の2の4、相基通24-1)

つまり、Aさんのやり方では暦年課税の範囲内で贈与したつもりが、計画性のある定期贈与とみなされて1,200万円の贈与に対して課税される可能性があるのです。

どうすればいいのか?

これまでに国税庁のタックスアンサーと実際の事例をもとに紹介してきましたが、Aさんはどのような手順を取ればベストだったのでしょうか。

みなさんはすでにお気づきでしょう。

つまり上記で論点になった部分の対策がしてあれば問題ない可能性があります。

例えば、名義預金とみなされたケースでは、

- 贈与契約の内容が書類として残されていなかった。

- 贈与を受けた人物に管理権がなかった。

この2点が棄却された理由に含まれています。

であれば、

- 贈与を行う場合は必ず贈与契約書を残す

- 贈与したら管理権も必ず渡す

という手段をとることが最低限必要なラインとなってきます。

また定期贈与とみなされないためにはさらに

- 暦年贈与を行う場合は必ず毎年贈与契約書を残す

- 計画的な贈与と見られないように時期や金額を変える

といった手段が有効な可能性があるようです。

[参考URL:林茂明税理士事務所(明石市) 様]

まとめ

今回は、税金という少しセンシティブな内容に触れていきました。

税務アドバイスは税理士さんにしかできず、これを税理士免許を持っていない素人が行うことは禁止されています。

なので、国税庁に開示されている内容や税理士さんのHPを引用することで記事としました。

しかし、こうした税金に関することはみなさんも必ずしっかりと考えた上で相続や資産形成を行っていかなければなりません。

税金にかんする知識を自分でつけることは非常に難しいので、気になったら税務署に問い合わせるなどしっかりするようにしましょう。

実際、長期での資産運用や資産形成、そして資産移譲を考える上で、こうした税金のことをないがしろにしてしまうと計画が大幅に狂ってしまうことはよくあることです。

適切な税金を収めて誠実に真っ当に資産を増やしていきましょう^^

賢人オリジナルのメールマガジン

(登録はこちらからでもできます)

賢人オリジナル

誰でも楽々資産運用スターターキット

(対象:初心者~上級者まで)

というメルマガでは、

資産運用に対する基本的な考え方から

実際にとるべき行動

実際にとることのできる選択肢

を全7回のメールでお伝えしています。

この方法なら誰でも簡単に資産運用をスタートすることができますし、

こうした基本的な考えや情報を持っていれば、

他の投資案件などのモノサシにもなりますから

ぜひ一度読んでみてください。

投資や資産運用に関する情報は世の中に溢れています。

しかし、溢れているからこそ

何が良くて何が悪いのか

を判断するための知識が必要です。

その知識を手に入れるには時間がかかりますが、

このメルマガでは、賢人が吟味し判断したノウハウが詰め込んであります。

読んで損することは絶対ありません!

今回紹介した投資手法などについて興味のある方、海外積立のシミュレーションをして欲しい方などいらっしゃいましたら連絡ください。

投資や資産運用に関する相談

- 「老後資金の相談にのってほしい」

- 「いい投資先を紹介して欲しい」

- 「資産運用は何から始めればいいのか」

- 「対面で相談できる人を紹介して欲しい」

- 「今契約している商品の相談にのってほしい」

などなど、気軽にご相談ください!

メールで相談する場合

kento.kaigai.inv☆gmail.com

☆を@に変えてください

※メールだと埋もれてしまうことがありますので

できるだけLINEでいただいたほうが確実です!

LINEで相談する場合

こちらからLINE@に登録して連絡ください。

現在LINE@登録者数2000人を目指しています。

(みなさんのおかげで1000人突破しました!)

もしよろしければご協力ください!